新加坡的私人信托和私人信托公司

越来越多家庭在积累财富的同时意识到了财富传承的重要性,本文就科普了私人信托以及私人信托公司的概念。

遗嘱与信托都是家族财富传承的重要工具,遗嘱是一种分配资产的工具,将资产所有权传给另一个人,信托则是一种保护工具,确保您传承给亲人的财富受到保护。

通俗点说,遗嘱解决了去世后的财产分配问题;而信托是解决了立刻将某些财产保护起来并置入到一个为指定受益人(一般是后代子女)服务的契约或公司中的需求,信托计划性强,功能性广。但是遗嘱可以修改,信托是不可以撤回的封装。

广告新加坡购房法律知识|部分购买Part Purchase以及信托购买Trust

什么是私人信托?

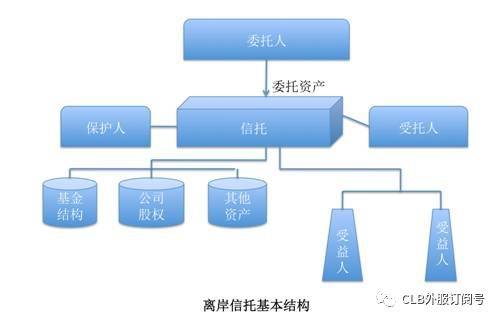

准确地说,信托是一种法律安排,将资产所有权从委托人(设立信托者)转移到受托人(其他人或公司),以造福一个或多个受益人。虽然受托人拥有合法所有权,但受益人将享有该资产的公平利益。信托可以在法定信托或个人意愿下设立。

顾名思义,私人信托是一种信托,受益人(接收资产的指定人或实体)为私人和非慈善实体。设立私人信托的主要目的是满足受益人的日常需求,包括他们的教育费。

为什么您需要信托?

许多人认为信托是有钱人的专利,其实不然。无论您的收入或资产净值是多少,信托都是对您有利无弊的。以下是您需要设立信托来保护亲人的原因:

列出您的资产的投资框架,并由您选择的人负责处理。

根据您的价值观规定受益人何时、如何及为何收到款项—信托基金将根据您设定的标准提供给受益人。

它是后代的财富保护工具。

信托提供了许多好处,从保护财富到保护家庭成员—信托会确保所分配的基金能够满足特定需求,如教育和医疗。

设立信托的主要目的是确保资产在您无法亲自管理时根据您的意愿得到妥善保护、管理和分配。

《新加坡信托法》

广告《新加坡信托法》旨在解决土地所有权问题,并随着现代要求、国际监管与合规标准被纳入法律而演变。在新加坡,管制信托的法规包括《信托公司法》、《商业信托法》、《民法》和《受托人法》。2004年,《受托人法》进行了现代化,以支援和促进新加坡的财富管理。

新加坡信托框架的主要优势包括:

无需正式注册

高机密性

严格的银行保密法

委托人在投资管理方面发挥积极作用,可以自由保留其投资权

委托人可以委任一名保护人来监督/指导受托人的行为

没有遗产税

没有资本利得税

如何在新加坡设立私人信托

信托可以通过以下方式设立:

通过遗嘱:须遵守《遗嘱法》,并会在委托人去世后生效,

通过契约或

通过声明:须遵守相关《民法》(取决于信托财产/资产的类型)

一般来说,信托必须具备:

意愿(设立信托的愿望),

主题(可明确辨认的信托财产),和

对象(可明确辨认的受益人)。

为了设立信托,委托人必须执行信托文件(书面文件)及将财产/资产合法转让给受托人。财产所有权从委托人转移到受托人后,受托人将依照信托文件条款的规定,为受益人的最佳利益而管理财产。

成立私人信托公司(PTC)

一些人会委任私人信托公司担任家族信托的受托人。顾名思义,私人信托公司是为拥有和管理委托人的信托而成立的公司,其董事可以包括委托人的家庭成员或委托人信赖的顾问。私人信托公司为委托人提供了更多控制权、自由裁量权和对信托的更高机密性。

广告私人信托公司可以在不影响信托有效性的情况下实现家族控制,在将家族企业转移到信托的情况下尤其有用,而委托人必须对家族企业有全面的了解。根据新加坡《信托公司法》第15(d)条文,私人信托公司无需申请执照,前提是该公司仅为家族信托提供信托服务,没有公开招揽业务。

除了法定要求,新加坡的私人信托公司还必须委任一家有执照的信托公司进行尽职调查,以确保该公司遵守新加坡金融管理局对反洗黑钱或防止资助恐怖主义的要求。

- 发表于 2019-08-06 17:45

- 阅读 ( 672 )

- 分类:社会百科

你可能感兴趣的文章

- 新加坡这样安置老年人晚年生活,怪不得谁都移民想去新加坡 1852 浏览

- 吐血整理 | 新加坡最能赚钱的“房子户型”,都在这! 1733 浏览

- 新加坡54周年国庆日,李显龙总理献词全文 1402 浏览

- 新加坡的绿卡为什么这么难拿 1412 浏览

- 新加坡国庆庆典十二时辰!54年了,其实新加坡的前世今生都少不了他 1319 浏览

- 新加坡和香港这两个金融中心,有什么区别 1428 浏览