GIC和淡马锡,见证新加坡资产管理行业的腾飞 | FOF Global

新加坡的资产管理行业正在腾飞,逐渐成为亚洲的资产管理中心和融资中心。

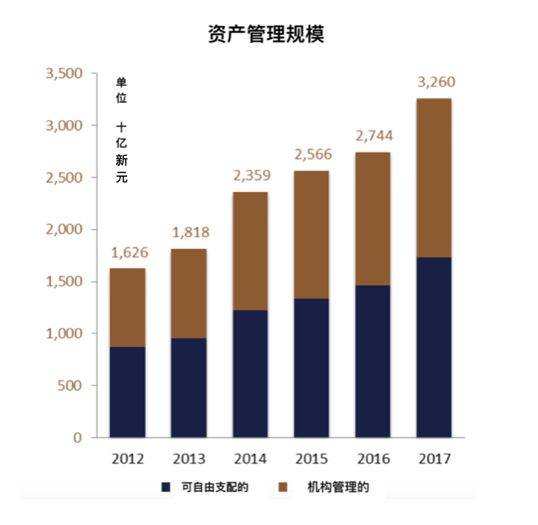

近日,新加坡中央银行和新加坡金融管理局(MAS)发布的一项调查报告显示,新加坡资产管理行业在2017年增长强劲,同比增长19%。新加坡的资产管理规模高达到3.3万亿新加坡元(2.4万亿美元),年增长率达到19%,远高于新加坡过去五年的平均增长率。此外,新加坡注册及持牌基金管理人在2017年增加了55人,总数已达到715人。

数据来源:MAS

此外,在VC/PE版块,2017年,东南亚以235亿美元的金额创下私募股权机构(PE)和风险投资(VC)的最高交易纪录,其中投资主要集中在新加坡和印尼,相关数据表明,2017年东南亚的交易总额中,新加坡和印尼总占比超过90%。

新加坡资产管理现状

随着亚洲市场的估值日益增长和资金流入不断增加,新加坡资产管理机构的传统资产和另类资产的管理规模也在不断增加,2017年传统资产的管理规模增长20%,另类资产的管理规模增长17%。

在众多资产类别中,私募股权基金的资产管理规模的增长尤为明显,增长率高达23%。与此相比,风险投资的资产规模的增长略有放缓。

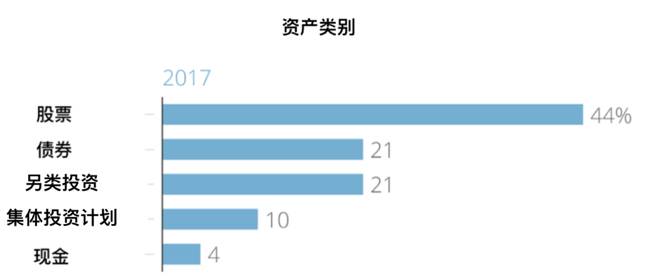

自2016年起,新加坡各种资产类别的配置比例基本保持不变,主要包括股票、债券、另类投资、集体投资计划、现金五大种类。由于经济基本面的改善,2017年资产管理机构对股票的配置从2016年占比42% 增加到2017年的44%,其中对亚太地区和北美地区的股票配置达到32%和6%,对欧洲和世界其他地区的股票配置分别稳定在5%和1%。与此同时,固定收益的投资配比略有减少,从23%降至21%,在所有地区都有大量的资金流出。

数据来源:MAS

新加坡成为亚洲资产管理中心

由于资产管理机构在亚洲的投资份额巨大,投资者通常会选择新加坡作为进入亚洲资本市场的切入点。2017年,新加坡78% 的资金来自于本国以外的地区,其中33%来自亚太地区(不包括新加坡),19% 来自北美地区,17% 来自欧洲,其余来自世界其他地区。从海外流入新加坡的资金量可以看出,新加坡作为资产管理中心对国际投资者有很强的吸引力。

数据来源:MAS

就投资而言,亚太地区的表现最为突出,占新加坡资产管理总量的67%,其次是北美和欧洲,各占13%。在风险投资和私募投资领域,新加坡的资产管理机构将83% 的资产投资于亚洲地区,其中东盟(26%)、印度(20%)和中国(14%)是主要的投资标的地区。

数据来源:MAS

从以上数据不难看出,新加坡已经逐渐成为亚洲资产管理中心,不断吸引全球投资人的眼球。究其原因,除了新加坡地区的基础条件好,生态系统完善,有商业政策、税收协定的支持,监管机制透明之外,整体而言,在新加坡进行投资的风险较低,主要体现在:

1. 金融风险指标质量良好,风险低。新加坡银行不良贷款占比为1.22%,国内金融机构提供的信贷占GDP的135%,外汇储备总额约为2800亿美元。

2. 政治风险较低。从政治稳定和社会法制环境角度而言,评分非常高。这得益于新加坡完善的法制建设与成熟先进的政治管理制度。

3. 政府主权风险方面指标质量高,风险很低。根据穆迪的测评,新加坡主权信用评级AAA。但政府债务规模较高,占国内生产总值比重超过110%,在全球处于较高水平。

4. 营商环境指标分数高,营商环境优异。基于外商进入当地市场难易度、合约履行困难度、企业成立成本和政府效率多个维度进行评估。新加坡在各维度均表现出优异的水准,政府对国外绿地投资、并购投资等活动大力支持,相关流程与法规健全。综合来看新加坡是全球外商投资经营环境最好的国家之一。

5. 外汇风险较小,本土货币新加坡元SGD$与美元汇率较为稳定,此外,新加坡外汇兑换自由度非常高,根据Chinn-Ito金融开放度指标显示,新家坡开放度高达2.4,居目标国家首位。新加坡作为成熟的世界金融中心,其金融制度与管理在国际市场上仍可作为标杆模范。

新加坡投资机构案例分析

1. 案例1:GIC

GIC全称“Government of Singapore Investment Corp”是新加坡最大的政府投资机构,1982年开始投资PE,是当今世界上规模最大、最成熟的PE投资者之一,其主要任务是管理新加坡的外汇储备,跨出新加坡国界向海外投资,目前管理的资产已超过千亿美元。

GIC的投资方式主要有两种:第一,通过基金间接投资公司,目前已与世界各地100多家PE基金管理公司建立了积极的合作关系;第二,直接投资公司,参与方式包括与基金管理公司共同投资或独立投资。GIC 的投资领域较多,主要集中在金融服务、商业服务、消费、医疗保健、技术/媒体/电信(TMT)和自然资源。除了股权投资,GIC还有众多次级资产类别,其中并购在投资组合中占比最大。

GIC 2013年进入中国的股权投资市场,主要偏好低风险的pre-ipo轮的项目,重点布局在硬件领域。GIC在中国比较著名的投资案例包括,入股首都机场、爱康国宾、小米科技、金山软件、点融网、KKBOX、微盟、基石药业等知名企业。下图是GIC在中国股权投资里的数量、轮次和行业分布:

数据来源:创业邦

此外,GIC作为鼎晖美元基金的主要出资机构之一,在鼎晖成立之初,就通过全资子公司EAST LIGHT持有22%的股份。

案例2:淡马锡

淡马锡(Temasek)也是新加坡知名的资产管理机构,相比GIC,淡马锡在风险投资领域的投资比例较高,追求更高的投资回报率,其控股的投资组合价值达3000亿新加坡元(约合2210亿美元)。

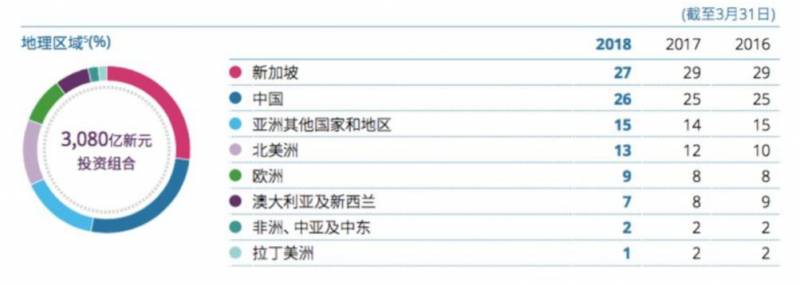

数据来源:淡马锡官网

2017年,淡马锡在新加坡和中国的资产分别占投资组合的29%和25%;北美位居第四,占14%;其次是欧洲,占8%。金融服务业仍是淡马锡集中投资最大的行业领域,占总投资组合的26%;新加坡电信是淡马锡最大的单一投资,占投资组合的9%。

最近一个财年,淡马锡的主要投资组合是:

1. 具有显著竞争优势的科技企业,这是淡马锡的投资重点,包括Global Healthcare Exchange、腾讯、BluJay、Intapp等。同时,淡马锡在2018年在中国市场,投资了蚂蚁金服、美的集团、药明康德、明码生物科技等明星企业。

2. 金融服务行业,重点在非银行金融服务领域,尤其是支付企业,包括全球支付网络Visa和万事达卡(Mastercard)、Adyen、Worldpay等。

3. 生命科学领域,包括Tessa Therapeutics、Pear Therapeutics等。

淡马锡在中国的投资布局

在中国,淡马锡的投资方式较为多元化,除了直接参与投资项目和投资GP 以外,也会通过旗下子公司或者与其他公司成立合资公司的方式进行投资。以下是淡马锡在中国的部分投资布局:

图:淡马锡在中国的部分投资布局

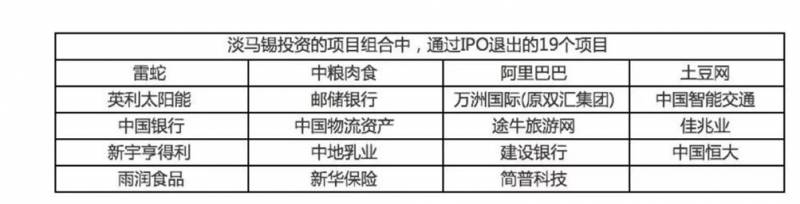

从2002年至今,淡马锡投资共完成在中国大陆及港澳台地区投资案例100多起,在目前淡马锡投资的项目组合中,独立IPO退出19个,并购退出1个,股权转让退出1个,项目IPO的比例高达20%。

图:淡马锡通过IPO退出的项目汇总

与GIC相同, 淡马锡也在积极布局对国内GP的出资。早在2007年厚朴基金成立,淡马锡就作为出资最多的有限合伙人(LP),出资额为8亿美元,并先后投资毅达资本、博裕资本、方源资本等基金。2017年1月,淡马锡同中投公司、丝路基金、深圳深业集团、厚朴投资共同发起设立的厚安创新基金在北京正式成立启动。厚安创新基金由全球领先的半导体知识产权提供商ARM公司及厚朴投资负责管理,落户深圳。基金将结合ARM的全球产业生态系统,专注于投资移动互联、物联网、人工智能等多个关键领域具有潜力的技术公司。

此外,淡马锡很多投资会通过旗下子公司或者与其他公司成立合资公司的方式进行。举例来说,著名的房地产商嘉德中国是淡马锡旗下凯德投资的子公司;入股中行和建行是通过富登金融控股和新加坡亚洲金融完成;投资地产通过丰树投资;投资PE和未上市股权通过祥峰投资;通过Baytree investment持有天威英利等等。2012年,淡马锡成立了一支管理规模25亿新加坡元(折合19亿美元)的基金由控股的兰亭投资国际有限公司投资,该基金由淡马锡控股原首席投资官Tow Heng Tan领导,专注投资北亚的基金及直接投资,尤其是投资中国私营企业及中小型企业的机会。

未来,淡马锡会继续布局中资银行的投资,目前淡马锡已经成为中国银行业最大的外来投资者,淡马锡旗下亚洲金融控股公司(Asia Financial Holdings,简称AFH) 收购了民生银行、中国建设银行、中国工商银行、中国银行等多家内地银行的股份。未来,在中国股权市场,淡马锡的两大主题在于科技创新和消费升级,这两个主题交融之下,比如非银金融服务、保险、金融科技、电子商务等也是淡马锡投资中国的方向。

新加坡的发展前景

新加坡在国际舞台十分活跃,是东南亚国协ASEAN成员国之一,也是世界贸易组织WTO、英联邦以及亚太经合组织APEC成员经济体之一。

2017年,新加坡金融管理局发布了一份金融服务业转型地图,旨在将新加坡发展成为亚洲的基金管理和注册地中心,以及亚洲的融资中心。

未来,新加坡资产管理行业的发展前景依然光明。除了有利的政策、经济环境等基本面之外,新加坡的人口结构也比较有利,随着中产阶级数量的增长以及城市化程度的不断提高,预计未来新加坡会有得到更多资产管理公司的青睐。

注:本文部分编译自《Singapore’s Asset Management Industry Surges》

- 发表于 2019-07-15 20:24

- 阅读 ( 652 )

- 分类:新闻

你可能感兴趣的文章

- 国庆宝宝5岁了! 爱儿生日 李铭顺范文芳送蚂蚁窝 2223 浏览

- 全球旅行最好用的3本护照:不是来自欧美,而是新加坡日本阿联 2590 浏览

- 新加坡节日有哪些?新加坡电商节日大全 2360 浏览

- 新加坡这样安置老年人晚年生活,怪不得谁都移民想去新加坡 1869 浏览

- 新加坡54岁生日快乐!阅兵庆典烟花超级嗨 1961 浏览

- 香港发起“万人接机”!新加坡压根不会出现相似情况 1601 浏览

相关问题

- 健康保健:害你早死的六大坏毛病z 2 回答

- 借人气共享:五个小窍门:22岁量入为出,32岁不用发愁<z> 0 回答

- 研究发现使人害怕:女士手袋为病菌温床藏菌量惊人(图)zz 0 回答

- 什么是DPL 可以解释一下跟MA每年付的钱cover的东西有overlap么 0 回答

- 不宜借贷过多买condo 2 回答

- 华新这个论坛挺好 1 回答